방시혁 하이브 이사회의장은 지난 3월16일 관훈클럽 초청포럼에서 "SM지분 처리에 대해선 합리적으로, 도리에 맞는 방향으로 처리하겠다"고 말했다.

방시혁이 말한 '도리'는 하이브가 공개매수응모에서 빠지는 것?

어제(3월16일) SM엔터테인먼트(이하 SM) 종가는 11만1600원으로, 카카오와 하이브간 대타협 발표 직전 주가 14만7800원(3월10일) 대비 24.5%나 떨어졌습니다. 경영권 분쟁 종료, 카카오의 안분비례방식 SM 공개매수, 하이브 보유 SM 지분 처리의 불확실성 등이 복합적으로 작용한 결과입니다.

SM 주가가 한때 15만원을 돌파했던 것은 하이브가 주당 18만원에 대항공개매수에 나설 것이라는 전망때문이었는데, 그 가능성은 하이브가 인수전에서 발을 빼면서 사라졌습니다. 주총 표대결 결과에 따라 분쟁 상황이 계속 이어질 경우 지분 경쟁이 가열될 것이라는 전망도 이제 무의미해졌습니다.

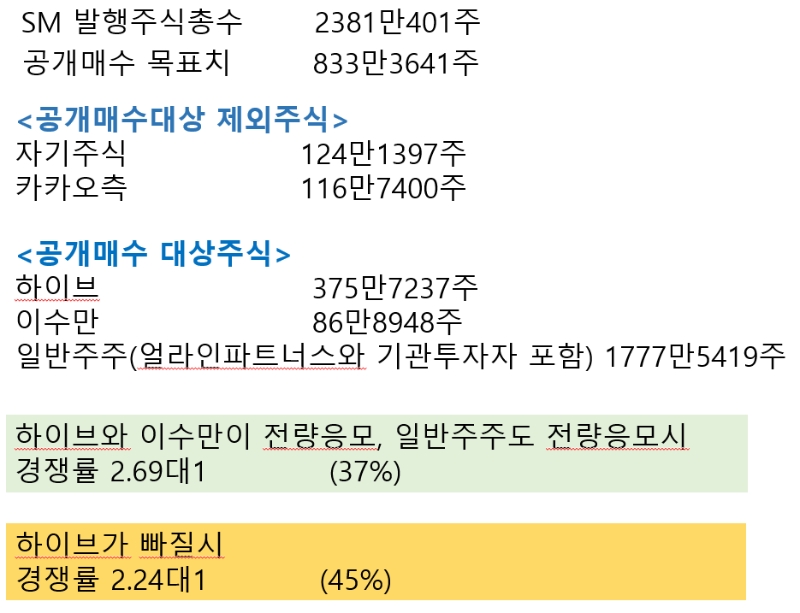

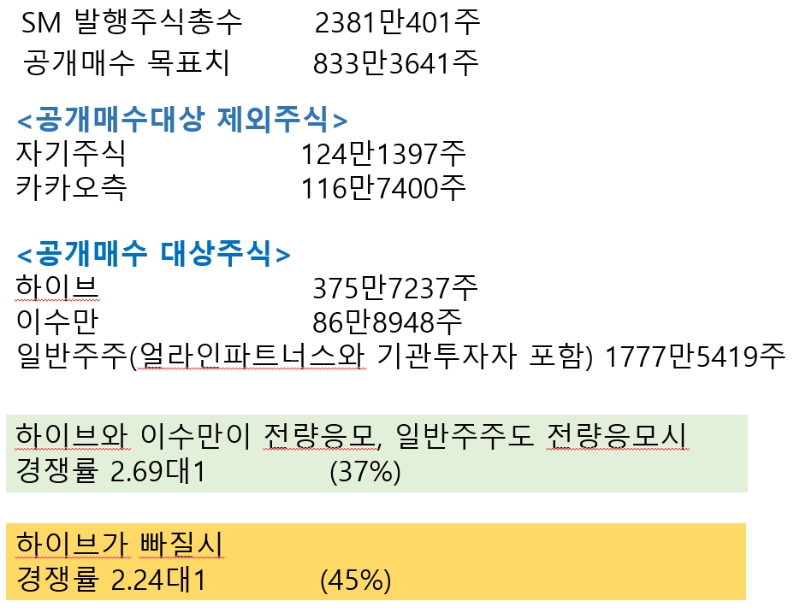

다음으로 안분비례 공개매수를 보겠습니다. 카카오는 SM 발행주식의 35%(833만 3641주)까지만 공개매수합니다. 주주들의 응모물량이 목표치에 미달하면 전량 매수하고,목표치를 초과하면 안분비례방식으로 사들입니다. 예를 들면 이런 겁니다.

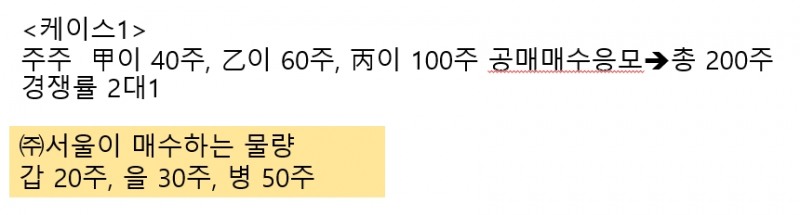

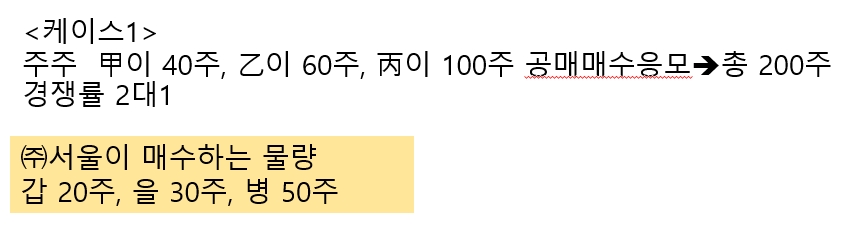

(주)서울이 (주)여의도 주식 100주를 공개매수하려고 합니다. 아래 <케이스1>처럼 주주 甲, 乙, 丙이 각각 40주, 60주, 100주를 응모하였다고 해보죠. 100주 공개매수에 200주가 몰렸으니 경쟁률은 2대1이 됩니다. 따라서 갑, 을, 병은 각각 20주, 30주, 50주를 (주)서울에 매각할 수 있게 되죠.

안분비례 케이스1

방시혁이 말한 '도리'는 하이브가 공개매수응모에서 빠지는 것?

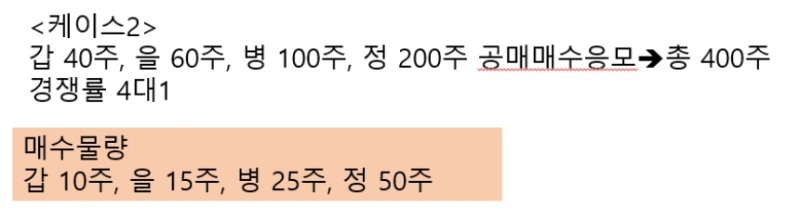

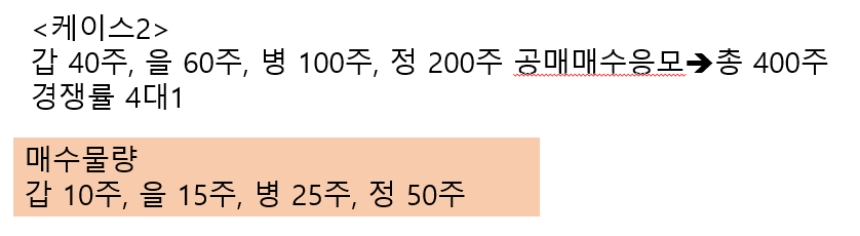

<케이스2>를 보겠습니다. 주주 丁도 공개매수에 200주 응모합니다. 그러면 경쟁률은 4대1이 되죠. 이렇게 되면 실제 갑,을, 병이 매도할 수 있는 주식수는 각각 10주, 15주, 25주로 줄어듭니다. 200주를 응모한 정은 50주를 팔 수 있게 되죠.

안분비례 케이스2

방시혁이 말한 '도리'는 하이브가 공개매수응모에서 빠지는 것?

응모주식이 증가하면 경쟁률이 높아지고 각 주주들이 공개매수로 매도할 수 있는 지분은 줄어들죠. SM의 경우를 보면 공개매수대상이라 할 수 있는 주식은 하이브와 이수만 SM 창업주 지분, 일반주주 지분입니다. 다 더하면 2240만1604주입니다. 이들이 모두 공개매수에 응모한다고 가정하면 경쟁률은 2.69대1이 되죠.

각 주주들은 보유지분의 37% 가량을 공개매수에서 처분할 수 있을 것으로 보입니다. 100주 주주라면 37주 외의 나머지 63주는 공개매수 종료 뒤 시장매각할 수 밖에 없는데, 그 때 SM 주가는 지금보다 더 조정받을 것으로들 내다보고 있습니다. 이러한 불확실성 때문에 시장에서 주식을 던지는 주주들이 나오고, 이에 따라 주가는 하락세를 타는 것입니다. 하이브가 어떤 태로를 취할 지도 불확실성을 더하는 요소가 되고 있죠.

만약 하이브가 카카오의 공개매수에 응하지 않는다면 경쟁률은 2.24대1로 낮아집니다. 각 주주들은 보유지분의 45% 가량을 15만원에 매도할 수 있을 것으로 보입니다.

하이브가 응모한 경우와 빠질 경우

방시혁이 말한 '도리'는 하이브가 공개매수응모에서 빠지는 것?

과연 15.78% 지분을 가진 하이브는 이번 공개매수에 응할까요? 자본시장법상에 따르면 하이브같은 주요주주(10% 이상 지분 취득주주)가 6개월 이내 주식을 사고팔아 얻는 차익은 '단기매매차익'이라고 하여 회사에 반납을 해야 합니다. 그러나 공개매수는 예외입니다. 하이브 입장에서는 이번 공개매수에서 지분 매각할 유인이 있는 셈입니다.

하지만 시장 일각에서는 하이브가 일반주주들의 기회를 뺐는다는 비난을 의식하여 이번 공개매수에서는 빠질 것이라는 전망도 나오고 있습니다. 그렇다면 하이브는 카카오와 블록딜을 추진할 수 있을 겁니다. 자본시장법에 따르면 공개매수로 지분을 대량취득한 경우 블록딜로 지분을 또 매수하려면 6개월 뒤 가능하다고 합니다. 카카오가 하이브 지분을 사려면 6개월이 지나야 한다는 것인데, 하이브로서는 오랫동안 주가변동의 불확실성에 놓이게 되죠.

하이브가 이번 공개매수에서 지분 일부만 처분할 것이라는 이야기도 있습니다. 앞에서 언급했던 안분비례 방식을 감안하면 하이브가 지분 전량을 다 내놓아도 일부만 처분될 수 밖에 없죠. 그런데 일부만 응모하면 응모한 일부 가운데 또 일부만 매각되는 것이죠. 구태여 일부만 내놓을 이유는 없을 것 같습니다.

그렇다면 2대 주주로서 지분을 계속 보유하면서 카카오 및 SM과 협력관계를 유지하려 할까요? 4000억원이 넘는 자금을 2대 주주 지분에 잠궈놓는 건 하이브로서는 매우 비효율적인 일이 될 것 같습니다. 방시혁 의장은 어제(3월16일) 관훈클럽 초청포럼에 참석하였습니다. SM지분 처리방향에 대한 패널의 질문이 있자 "결정된 것이 없다"고 밝혔습니다. 실무팀이 휴가에서 돌아오면 '합리적으로, 도리에 맞는' 방향으로 결정하겠다고 설명하였습니다.

일반소액주주들은 지금 주가가 이렇게나 흘러내리는데 하이브는 이번 공개매수에서 빠져야 한다고 목소리를 높이고 있습니다. 방의장이 말하는 '도리'라는 게 이런 것인지는 지켜봐야 할 것 같습니다.